北京德胜门中医院 中信建投陈果:A股市场风向因何而变?

炒股就看金麒麟分析师研报北京德胜门中医院,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投证券研究 文|陈果 夏凡捷

我们认为过去3年以来小盘风格占优的市场环境正在发生改变,小盘行情已经进入尾声。短期看大小盘风格将趋于平衡,小盘风格仍有一定表现机会,但从中长期来看市场风格可能转变,建议投资者兑现业绩较差或估值过高的小微盘个股,低位布局市占率稳步提升或估值明显低估的大盘龙头。预计A股市场将迎来一段大盘龙头占优的时期。今年成功择机“小切大”有望成为未来数年投资的胜负手。建议重点关注下面两个方向大盘股的机会:高股息-价值型:此前长期被低估,受益于中长期资金增长的配置需求。供求改善型:供给收缩、需求抬升、行业出清环境下龙头市占率提升,龙头优势明显。

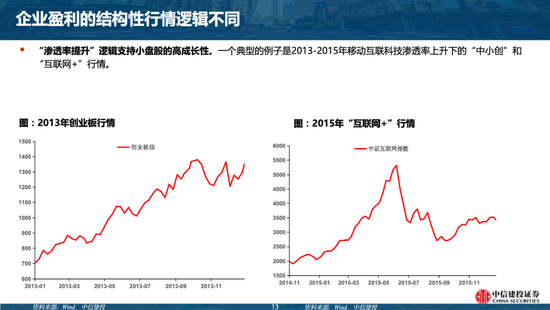

在短暂的全面牛市或全面熊市之外,A股大多数时间处于结构性行情之中。大盘强势还是小盘占优是投资者长期关注的问题。2021年下半年,我们持续提示看好中小盘风格,2022年8月,在市场担忧中小盘估值过高,质疑其能否持续强势的背景下,我们推出了专题报告《中小盘为什么这么强——大小盘风格轮动方法论》,介绍了大小盘风格变化的周期特征和底层逻辑。之后陆续推出的《哪些方向有望成为后续投资主线?——景气中小盘进化论》和《基于渗透率视角挖掘景气中小盘》则从不同视角探讨了景气中小盘投资的策略方法。

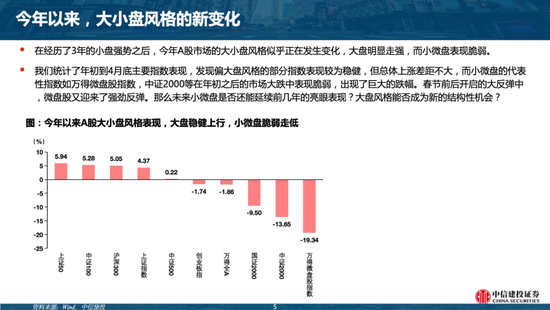

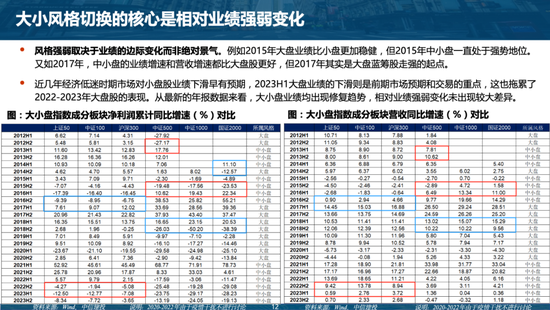

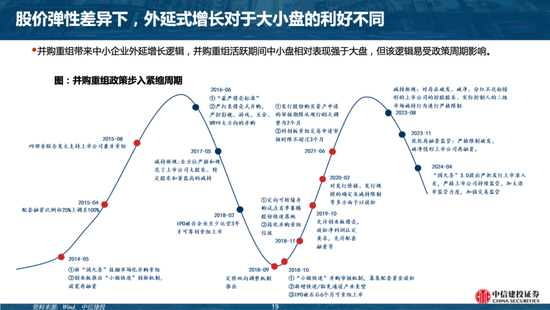

不过,对于大小盘风格来说,2024年似乎是转折与切换之年。在去年年底发布的2024年A股策略展望《熊牛转换,静待春风》中,我们明确指出:A股大小盘轮动具有3-4年一切换的特点,本轮自2021年茅指数泡沫破裂起的小盘强势周期未来逐步进入尾声,赔率优势缩小,未来一年大盘股有望出现结构性机会。事实上,今年以来A股大小盘风格差异逐步收敛,甚至进一步出现了“小切大”的新趋势,大小盘风向因何而变?我们将试着在此前大小盘风格轮动方法论的基础上进行解析。

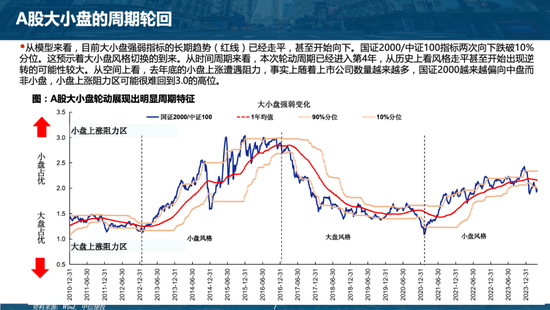

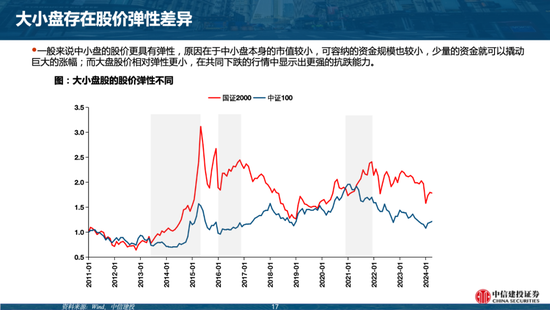

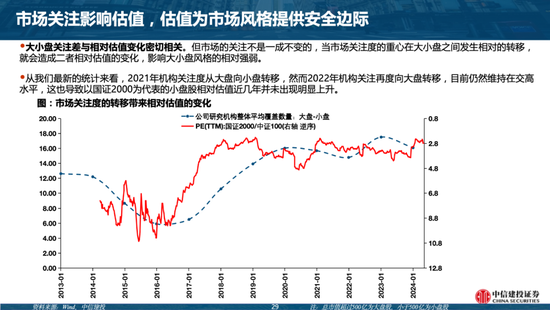

大小盘风格轮动模型的启示:我们以国证2000/中证100作为大小盘风格轮动的核心指标,可以发现A股大小盘轮动具有3-4年一切换的特点,今年是自2021年以来小盘强势周期的第4年,已经处于小盘周期尾声或大盘周期启动时点,目前市场风格“小切大”趋势已经显现。

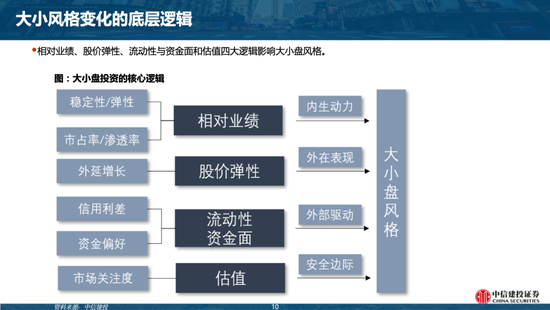

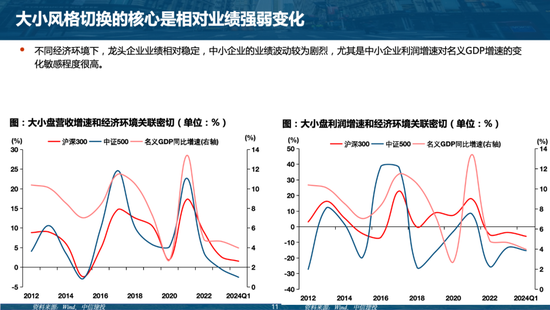

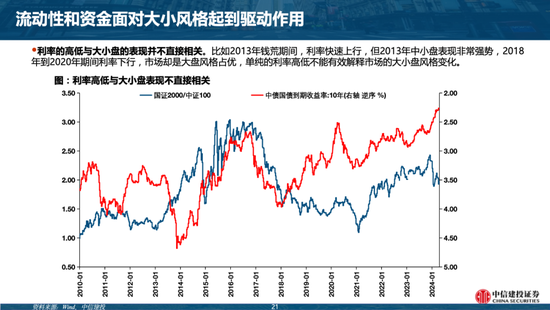

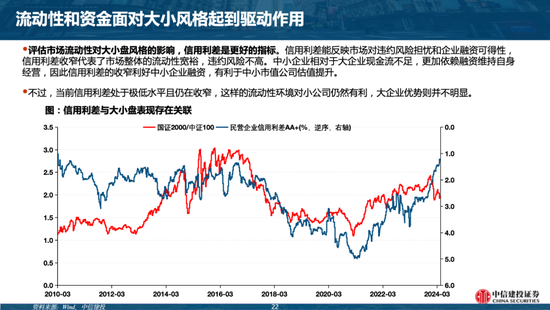

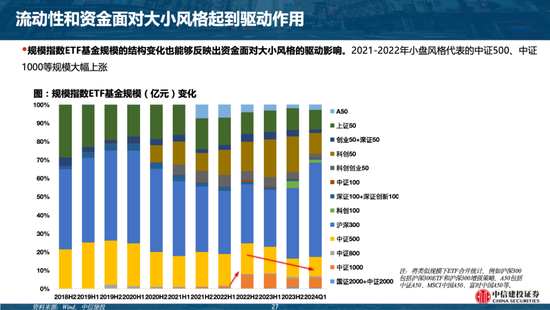

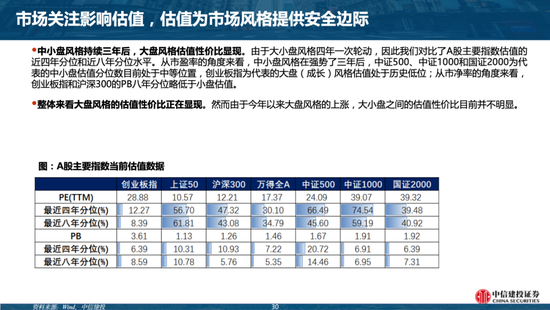

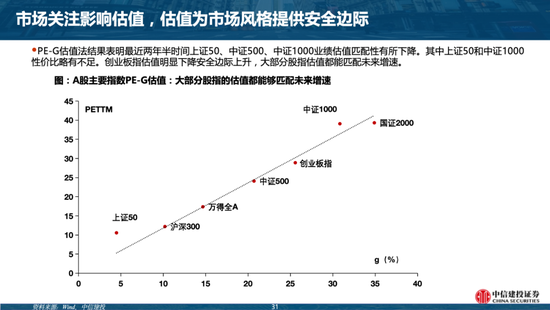

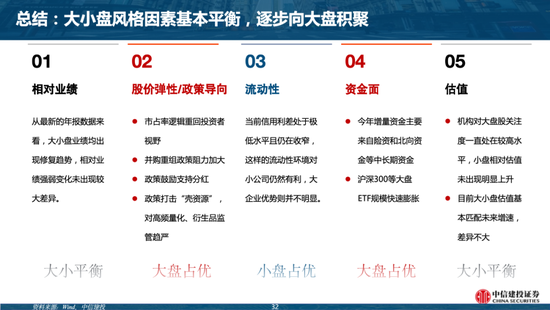

大盘占优的因素正在积聚:我们认为相对业绩、股价弹性、流动性与资金面、估值是影响大小盘风格四大核心逻辑。目前从股价弹性(监管政策)、资金面的角度看风向对大盘风格有利,相对业绩和估值因素对大小盘风格影响基本平衡,流动性因素目前仍然偏向小盘。

总的来说,我们认为过去3年以来小盘风格占优的市场环境正在发生改变,小盘行情已经进入尾声。短期看大小盘风格将趋于平衡,小盘风格仍有一定表现机会,但从中长期来看市场风格可能转变,建议投资者兑现业绩较差或估值过高的小微盘个股,低位布局市占率稳步提升或估值明显低估的大盘龙头。预计随着政策对分红的力推和对“壳资源”、高频量化的打击,北向资金和国内中长期资金的持续加仓,以及大盘股相对业绩的改善,A股市场将迎来一段大盘龙头占优的时期。今年成功择机“小切大”有望成为未来数年投资的胜负手。

今年以来,三个方向的大盘股表现占优,分别是:高股息-价值型:此前长期被低估,受益于中长期资金增长的配置需求。供求改善型:供给收缩、需求抬升、行业出清环境下龙头市占率提升,龙头优势明显。科技成长型:板块下跌过程中,龙头公司由于业绩稳健,估值合理,跌幅较小。建议重点关注前两个方向的大盘股市场表现。

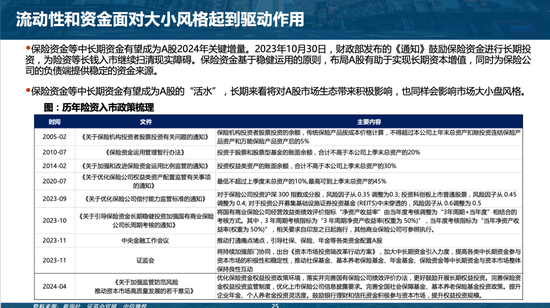

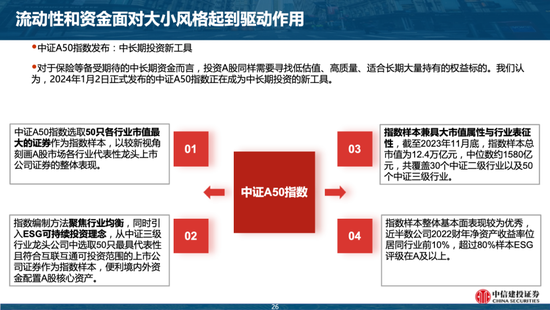

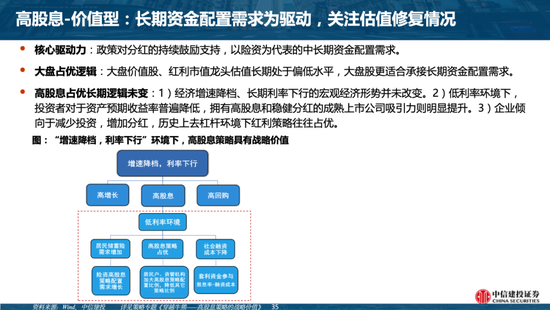

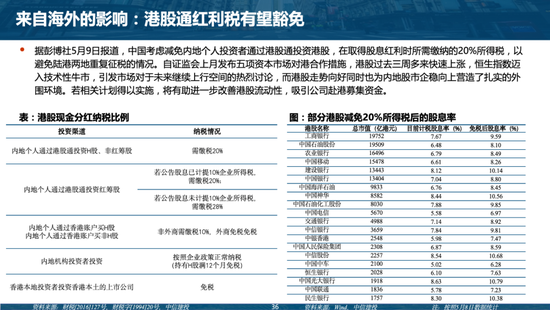

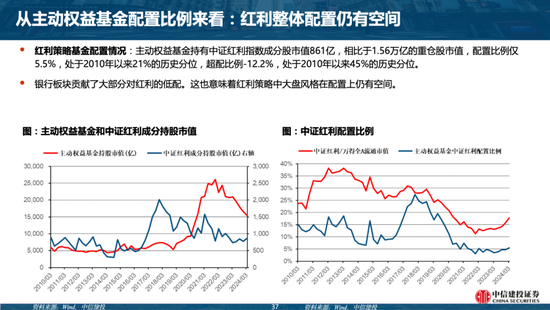

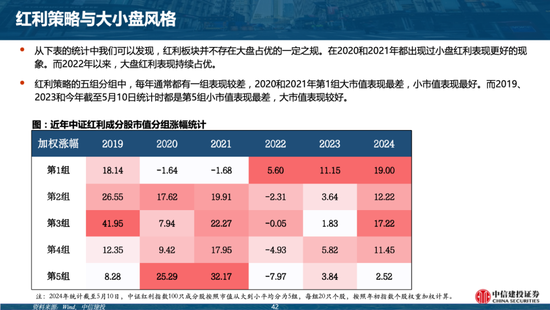

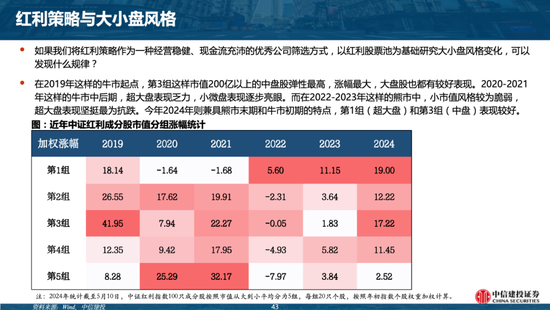

高股息-价值型大盘股:政策对分红的持续鼓励支持,以险资为代表的中长期资金配置需求,是其核心驱动力。大盘价值股、红利市值龙头估值长期处于偏低水平,大盘股更适合承接长期资金配置需求,是大盘占优的核心逻辑。目前主动权益基金仍然低配大盘红利,其配置上尚有一定的空间,但未来需关注其估值回升/股息率下降情况。另外今年可能兼具熊市末期和牛市初期的特点,超大盘和中盘表现较好。

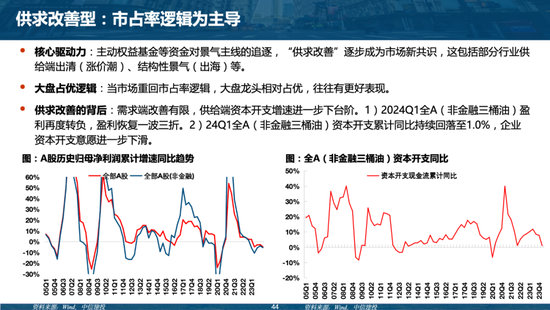

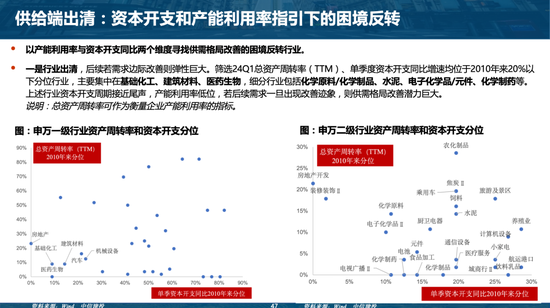

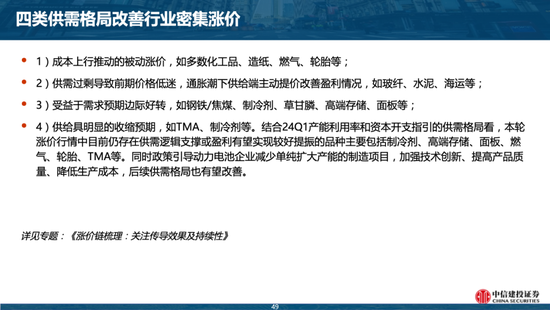

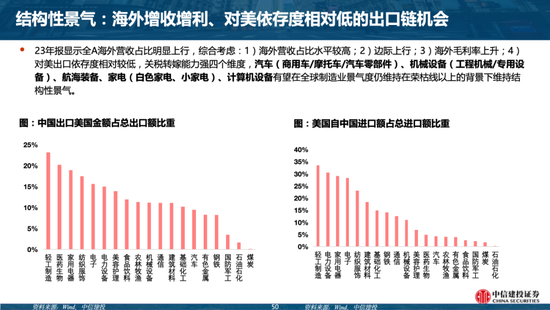

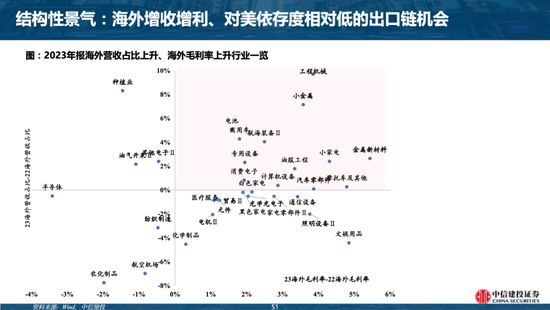

供求改善型大盘股:主动权益基金等资金对景气主线的追逐是其核心驱动力,目前“供求改善”逐步成为市场新共识,这包括部分行业供给端出清(涨价潮)、结构性景气(出海)等。而当市场重回市占率逻辑,大盘龙头相对占优,往往有更好表现。建议从结构性景气以及供给端出清两个维度寻找供需格局改善型大盘股机会。以产能利用率与资本开支同比两个维度寻找供需格局改善的困境反转行业,一是行业出清,后续若需求边际改善则弹性巨大,主要集中在基础化工、建筑材料、医药生物等行业;二是产能利用率上行,资本开支周期尾声,供需格局逐步改善。从海外增收增利、对美依存度相对低维度寻找结构性景气,关注汽车(商用车/摩托车/汽车零部件)、机械设备(工程机械/专用设备)、航海装备、家电(白色家电、小家电)、计算机设备。

风险提示:大盘股业绩不及预期、美国通胀情况超预期、国内流动性持续宽松

(1)大盘股业绩不及预期。如果地产链对经济持续造成拖累,国内经济复苏情况不及预期,大盘股业绩持续承压,这可能影响大盘风格估值和现金流情况,从而对低估值和高股息策略造成冲击,对大盘风格形成压制。

(2)美国通胀情况超预期。如果美国通胀超预期高企,就业数据强劲,可能导致美联储继续推迟降息时间甚至转向加息。这将导致美元进一步走强和人民币汇率承压,造成北向资金流出增加,这将导致外资配置比例较多的部分行业龙头股价承压。

(3)国内流动性持续宽松。如果信用利差继续收窄或处于极低位置,意味着当前流动性环境利好中小企业融资,有利于中小市值公司估值提升。而大市值公司优势不太明显。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>> 新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:凌辰 北京德胜门中医院